E’ in atto in Italia, come nel resto del mondo, una serie di riflessioni riguardo la possibilità di garantire un’adeguata crescita economica attraverso una serie di riforme della politica fiscale.

Da più parti e da diversi anni ormai, infatti, si invoca come una tassazione troppo alta sia uno dei fattori di stagnazione del PIL (si veda ad esempio la c.d. Curva di Laffer che è stata ispiratrice della politica di riduzione della pressione fiscale negli USA ed in altri paesi negli anni ‘80 (1).

Senza entrare troppo nel dettaglio tra le varie posizioni degli economisti in materia, è diffusa la percezione che un abbassamento della pressione fiscale sia un incentivo (leva economica) per la crescita. In che modo e con quale peso rimane senz’altro una questione aperta.

Di certo una tassazione troppo elevata è uno dei motivi di freno dello sviluppo di un paese o, perlomeno, un fattore di proliferazione di un’economia sommersa (lavoro in nero, illegalità e tante altre conseguenze). Tuttavia non è certamente lo scopo di questa breve esamina sull’argomento stabilire se sia auspicabile un livello di tassazione più alto con servizi pubblici maggiorati o un livello più basso, accompagnato inevitabilmente da un più modesto intervento di sostegno statale.

Allo stesso modo non si entrerà – se non marginalmente – sul tema se sia più conveniente far leva sul sistema della tassazione diretta (IRPEF) o sulla tassazione indiretta (quale la tassa sui consumi – IVA) o su altre leve. Pertanto – data per auspicabile una diminuzione della pressione fiscale diretta – andiamo ad esaminare le risposte della classe politica italiana a questa esigenza. In altre parole analizziamo gli effetti espansivi comparati.

La Flat Tax: un’antica novità

Come ben sappiamo in Italia la coalizione di centro destra si è fatta la principale portavoce della corrente di pensiero di una diminuzione dell’IRPEF proponendo una politica di diminuzione della pressione fiscale attraverso il meccanismo della c.d. flat tax.

In realtà non si tratta di una vera flat tax perché non è previsto un livellamento assoluto di tassazione (tassa con prelievo fisso a prescindere dal reddito – tassa piatta) ma un livellamento del tasso di prelievo fiscale a prescindere dal reddito (appiattimento della percentuale di prelievo – aliquota lineare). Per questo motivo si dovrebbe più correttamente parlare di Flat (Rate) Tax. In ogni caso, per abbreviare, la chiameremo con il termine comunemente utilizzato di Flat Tax.

La Flat Tax – così come proposta dal Centro-Destra nell’ultima campagna elettorale – prevede l’introduzione di un’aliquota unica IRPEF all’interno del territorio (con un range orientativo tra il 15% e il 23%), a prescindere dal reddito. I principali benefici previsti dai fautori di questo tipo di meccanismo fiscale sarebbero i seguenti:

– Semplificazione del il rapporto tra fisco e cittadino a seguito dell’unificazione delle aliquote (utilizzo di una sola aliquota uguale per tutti)

– Abbattimento, entro un certo arco di tempo, dell’evasione con un aumento complessivo delle entrate fiscali (praticamente il costo iniziale in termini di minor gettito si autofinanzierebbe con l’emersione delle imprese e dei professionisti)

– Aumento del tasso di crescita del paese, dal momento che si inquadra come una manovra espansiva sui consumi

Iniziamo con il dire che la Flat Tax non è assolutamente una novità, è semplicemente il termine tecnico anglosassone per indicare un tipo di imposta dal sapore ancestrale (l’antica decima in favore della Chiesa tanto per intenderci). Si tratta pertanto di un chiaro esempio di ritorno al passato, un qualcosa di assolutamente vintage.

Tuttavia non è che il passato vada respinto “a prescindere”. Occorre verificare se un’idea, anche se apparentemente anacronistica, possa essere valida per il presente. Dobbiamo quindi analizzare la validità di tali benefici e la capacità della finanza pubblica a sopportare il relativo onere in materia di minori entrate. L’adozione della Flat Tax, infatti, presenterebbe – almeno nel breve periodo – un costo esorbitante dato dalle riduzione delle entrate fiscali. Tutto questo all’interno di un paese con un debito elevatissimo e con chiari vincoli europei ed internazionali in tema di disavanzo.

Andiamo ad analizzare brevemente i vari assunti dei fautori della Flat tax:

- l’abolizione delle aliquote faciliterebbe il rapporto tra fisco e cittadino. Il che è palesemente falso: è la semplificazione (e razionalizzazione) della giungla di deduzioni, detrazioni, anticipi ed eccezioni (e non l’esistenza di più aliquote) che rende problematica la determinazione dell’imposta. In pratica occorre rendere agevole la determinazione della base imponibile, l’aliquota può anche essere parametrica (la Germania fa scuola in questo campo) in quanto – data la base di calcolo – l’ammontare dell’imposta dovuta sarebbe facilmente determinabile con un semplice calcolo gestibile via software.

- la Flat Tax porterebbe ad un’emersione da parte degli evasori (e quindi si autofinanzierebbe per una percentuale difficilmente stimabile). A parte una inequivocabile “questione morale” (i benefici andrebbero verso la parte della popolazione che non rispetta le regole) si tratta, ad avviso dello scrivente, di un’ipotesi logicamente errata. Chi evade sa bene che in democrazia vi è alternanza del potere politico: un nuovo gruppo dirigente potrebbe aumentare l’aliquota della Flat tax oppure abolirla. Allo stesso modo i fautori di tale forma di imposizione potrebbero avere ripensamenti se i risultati fossero inferiori alle aspettative (ed una volta emersi è difficile tornare a nascondersi), pertanto difficilmente una diminuzione delle aliquote porterebbe ad una significativa emersione dei redditi occultati al fisco;

- Si tratta di una manovra espansiva sui consumi con significativi benefici di tasso di crescita del paese. Anche questa affermazione è fonte di numerose perplessità. Infatti un’aliquota senza progressività avvantaggerebbe i più ricchi aumentando il divario sociale (ed il tasso di povertà) del paese, con conseguenze potenzialmente pericolose da un punto di vista sociale (come insegna in questi giorni la Francia) mentre i benefici per la classe media sarebbero marginali. Il che significa che l’impatto sui consumi sarebbe probabilmente positivo ma comunque modesto.

Oltre a questo la Flat tax – proprio per come è concepita – si presenta come una manovra “rigida”, con un costo per l’erario essenzialmente dato dalla percentuale di prelevamento prescelto (e – in maniera marginale – dai benefit che eventualmente andrebbero soppressi con l’adozione di tale manovra fiscale). Quindi, una volta determinata l’aliquota da applicare (rate), il costo è difficilmente gestibile se non ritoccando la percentuale stessa (il che riporterebbe a quanto affermato in precedenza al punto B, cioè la difficile probabilità di emersione dei redditi non dichiarati) (2).

Ad oggi il costo stimato per l’introduzione di una Flat Tax generalizzata per tutti è altissimo e non compatibile con le politiche di contenimento della spesa ed i vincoli di bilancio del nostro paese (3).

La stessa idea di Flat Tax a molti appare contraria ai principi della carta costituzionale. Il problema non è di poco conto dal momento che l’art. 53 della Costituzione sancisce che “Tutti sono tenuti a concorrere alle spese pubbliche in ragione della loro capacità contributiva. Il sistema tributario è informato a criteri di progressività”.

Questa idea della progressività si lega fortemente con i principi fondamentali della carta costituzionale relativi in particolare ai: “…doveri inderogabili di solidarietà politica, economica e sociale” (art. 2); e al compito dello Stato di: “…rimuovere gli ostacoli di ordine economico e sociale, che, limitando di fatto la libertà e l’eguaglianza dei cittadini, impediscono il pieno sviluppo della persona umana e l’effettiva partecipazione di tutti i lavoratori all’organizzazione politica, economica e sociale del Paese.” (art. 3).

Senza entrare nel dibattito giuridico appare senz’altro problematico introdurre un’aliquota unica all’interno di un sistema volto alla progressività dell’imposta, ai principi di lotta alla povertà ed uguaglianza effettiva dei cittadini… Il che non vuol dire pari stipendi per tutti, ma un sistema che garantisca il massimo benessere collettivo possibile.

Un approccio alternativo: la flat benefit (tax)

Dall’idea di benessere collettivo nasce la proposta fiscale alternativa alla Flat Tax. Si tratta della Flat Benefit (Tax) (che, per abbreviare, verrà chiamata semplicemente Flat Benefit). Questa si basa sul principio (del tutto opposto a quello indicato dal centro destra) di far sì che – nel caso vi sia una diminuzione del prelievo fiscale – si garantiscano pari benefici fiscali a favore di tutti i cittadini. Quindi non un’aliquota piatta ma un beneficio piatto, uniforme, uguale per tutti (4).

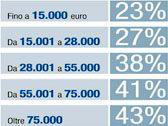

Il funzionamento è molto semplice. Partendo dal range delle attuali aliquote IRPEF (tabella a fianco), la diminuzione del carico fiscale si otterrebbe attraverso la progressiva diminuzione della prima aliquota (quella del 23%). Dal momento che tutti i contribuenti (anche i più ricchi) pagano il 23% sui primi 15.000 euro di reddito, una diminuzione percentuale del primo scaglione comporta un aumento del reddito netto tendenzialmente uguale per tutti (5).

Il funzionamento è molto semplice. Partendo dal range delle attuali aliquote IRPEF (tabella a fianco), la diminuzione del carico fiscale si otterrebbe attraverso la progressiva diminuzione della prima aliquota (quella del 23%). Dal momento che tutti i contribuenti (anche i più ricchi) pagano il 23% sui primi 15.000 euro di reddito, una diminuzione percentuale del primo scaglione comporta un aumento del reddito netto tendenzialmente uguale per tutti (5).

Ipotizzando il completo abbattimento dell’aliquota del 23%, ogni contribuente che percepisce oltre i 15.000 euro l’anno di reddito si troverebbe con 3.450 euro in più l’anno di reddito disponibile (quasi 300 euro in più al mese).

Di seguito una breve tabella di raffronto del differenziale tra reddito lordo e netto considerando tre ipotesi alternative: [1] mantenimento della situazione di aliquote attuale; [2] adozione di una flat tax pura con aliquota al 20% (ed assicurando il mantenimento della no tax area (6); [3] introducendo la flat benefit (azzeramento dell’aliquota del 23% fino a 15.000 euro e mantenendo ferme le altre).

I risultati in grigio* sono quelli relativi alla situazione di prelievo con le attuali aliquote. Quelli in nero * indicano le ipotesi reddituali in cui Flat Tax e Flat Benefit forniscono stesso risultato in termini di reddito netto. Quelli in blu * indicano la forma di tassazione che dà i migliori risultati tra le due ipotesi alternative. Di conseguenza quelli in rosso * indicano la performance peggiore. Infine in tabella viene evidenziato in marrone il reddito medio di riferimento, il benchmark (28.000 lordi annui corrispondono a circa 1.530 euro/mese per 14 mensilità).

Come è agevolmente verificabile i risultati migliori in termini di reddito netto sono garantiti dalla Flat Benefit fino a quasi 41.500 euro lordi, dopo di che ai contribuenti inizia a convenire la formula della Flat Tax (che è molto conveniente per i ricchi ma assai meno per i redditi medio-bassi rispetto alla situazione attuale) (7).

Le differenze di reddito netto spendibile tra le 3 ipotesi sono evidenti. Adottando la Flat Benefit il beneficio fiscale oltre i 15.000 euro annui sarebbe identico per tutti in termini assoluti (3.450 euro annui – pari al 23% di 15.000 euro), mentre il beneficio in percentuale rispetto al reddito diminuirebbe all’aumentare del reddito percepito.

In particolare – rispetto al benchmark – i dipendenti e pensionati (ma anche i numerosi autonomi collocati in middle class) si troverebbero con quasi 1.800/mese euro in tasca rispetto agli attuali 1.500 con un aumento di circa il 20% della capacità di spesa (mentre il beneficio per la middle class con la flat tax sarebbe al di sotto dei 100 euro al mese: una somma facilmente cannibalizzabile da possibili aumenti delle tariffe, delle accise e dell’IVA, ecc…).

Questo approccio “dal basso” dei benefici derivanti da una possibile diminuzione del carico fiscale è innanzitutto basato su un fattore etico e di solidarietà sociale. Senza arrivare all’appiattimento fallimentare dei regimi comunisti è chiaro che il divario economico tra le persone – sebbene necessario ed inevitabile – debba essere mantenuto ad un livello accettabile, oltre il quale si creano degli squilibri e delle sperequazioni non giustificabili.

Ma vi è anche una forte motivazione di tipo economico: dare reddito alle classi meno abbienti che, per ovvie necessità sociali, hanno una maggiore propensione ai consumi garantisce – come ha chiaramente dimostrato Keynes (8) – un sicuro ed affidabile volano per una crescita significativa del PIL di un paese. Si tratterebbe di una manovra espansiva che garantirebbe i maggiori livelli possibili di ritorno economico del progetto di investimento (massimizzazione del tasso di crescita del PIL attraverso la leva fiscale, in quanto i maggiori beneficiari sarebbero i contribuenti con un’altissima propensione al consumo).

In pratica si propone un approccio fiscale che determini un aumento delle potenzialità di spesa della maggior parte della popolazione (soprattutto i redditi medio-bassi che presentano una maggior propensione al consumo). Si innescherebbe così un circolo virtuoso con effetti espansivi simili a quelli ottenibili attraverso politiche di investimento pubblico (applicate fin dagli anni 30).

Questa cosa è così vera che, a più riprese, la Confindustria (che – non dimentichiamoci – forse rappresenta la categoria più ricca della popolazione) ha espresso perplessità circa l’adozione della Flat Tax, auspicando politiche economiche alternative volte ad abbattere il c.d. cuneo fiscale (cioè il divario tra costo del lavoro e lo stipendio netto del dipendente) che è uno dei problemi strutturali che impediscono lo sviluppo economico del paese.

In altre parole, visto che una riduzione di imposta comporta una pari riduzione del divario tra costi del personale e stipendi netti dei dipendenti e considerando la c.d. “piramide degli stipendi” (in cui gli stipendi medio/bassi – involvendo il maggior numero di persone – rappresentano la base e la parte bassa della piramide e, quindi, gran parte dei costi del personale), l’incidenza in termini assoluti di tale riduzione è assai più marcata con la Flat Benefit che con la Flat Tax (9).

Occorre solo accennare, infine, che la Flat Benefit non provocherebbe alcun rischio di contenzioso giuridico in quanto rispetta pienamente i principi generali di progressività dell’imposta e di parità di trattamento tra i cittadini.

Costi e coperture: analisi comparativa tra i due sistemi

Iniziamo subito col dire che il costo derivante dall’azzeramento improvviso della prima aliquota non è compatibile con la situazione finanziaria del nostro paese. Subito dopo però occorre sottolineare che il costo per l’erario di tale azzeramento è comparabile con quello dell’adozione della Flat Tax sull’IRPEF se adottata a livello generale (redditi dipendenti ed autonomi, mantenendo la no tax area) (10).

La differenza tecnica abissale tra i due sistemi riguarda invece il fattore “flessibilità” ed il fattore “crescita”. Ragionando in termini tecnici la Flat Tax si presenta come una manovra rigida con un costo (in termini di minori entrate) immediato, difficilmente governabile e/o evitabile dato dall’aliquota prescelta (che deve essere necessariamente concordante con quanto promesso nei programmi elettorali).

Al contrario la Flat Benefit può essere applicata in modo progressivo e flessibile. Essendo un principio di carattere generale (che tende al benessere dei cittadini) l’azzeramento dell’aliquota del 23% può essere attuato anche per gradi (preservando cioè le leve finanziarie d’intervento appropriate in linea con le esigenze del bilancio pubblico).

A titolo di esempio si potrebbe inizialmente ipotizzare l’esenzione dall’aliquota del 23% (portandola allo 0%) per tutti fino ai primi 4.000-5.000 euro (ovvero – con effetti praticamente identici – diminuire l’incidenza della prima aliquota portandola ad esempio dal 23% al 16-18%), con un aumento della busta paga netta di circa 80/100 euro al mese per tutti.

Inoltre si potrebbe inizialmente derogare dallo stesso principio del pari beneficio non riconoscendo l’esenzione dal pagamento dell’aliquota del 23% per le classi più agiate (es. per i redditi sopra i 100.000 euro l’anno), con un’ulteriore riduzione dell’impatto finanziario a carico dello stato.

Sarebbe inoltre governabile – anche per fasce di reddito – la razionalizzazione del complicatissimo sistema delle detrazioni e deduzioni (preservando quelle più importanti – quali la tutela del diritto allo studio e alla salute), oppure intervenire sulla aliquote relative alla tassazione indiretta (IVA ed altre possibili manovre che esulano dalla presente trattazione).

Questo significa che la Flat Benefit, grazie alla sua flessibilità, sarebbe immediatamente applicabile (anche se in maniera parziale) con risorse limitate mentre la Flat Tax – se applicata a livello generale – è caratterizzata da un costo rigido e quindi necessita – fin da subito – di un adeguato grado di copertura (11).

Altrettanto semplice è il ragionamento del fattore crescita. Ipotizziamo che entrambe le strade (Flat Tax e Flat benefit) comportino un aumento del reddito netto medio della popolazione di 3.000 euro l’anno in favore dei circa 30 milioni di contribuenti attivi (12), il beneficio fiscale complessivo della popolazione (corrispondente all’onere statale iniziale) sarebbe di circa 90 miliardi.

Partendo dal moltiplicatore di Keynes nella sua formula più semplice M = 1/(1-c) dove “M” indica il moltiplicatore e “c” la propensione al consumo, possiamo ipotizzare:

Effetti moltiplicativi della Flat Benefit – dal momento che il beneficio fiscale maggiore va a favore delle fasce di reddito medio o basso, si può ipotizzare che la maggior parte di tali risorse aggiuntive vengano destinate ai consumi. Ad esempio, ipotizzando una propensione media ponderata al consumo dell’85%, l’effetto moltiplicatore sul reddito sarebbe il seguente:

M = 1/(100-85); da cui M = 1/0,15; da cui M = 6.67

– In tale situazione la crescita teorica del PIL sarebbe di quasi 7 volte il costo iniziale (90

miliardi x 6.67) e cioè circa 600 miliardi;

– Effetti moltiplicativi della Flat tax – in questo caso i benefici maggiore andrebbero alle classi sociali più agiate con maggiore attenzione al risparmio (dal momento che hanno minori necessità di consumo). Di conseguenza possiamo ipotizzare una minore propensione media al consumo delle risorse aggiuntive (ad esempio il 75%). In questo caso il calcolo è il seguente:

M = 1/(100-75); da cui M = 1/0,25; da cui M = 4

– La minore propensione al consumo avrebbe conseguenze negative sul moltiplicatore e quindi si assisterebbe ad una crescita inferiore rispetto l’altra ipotesi (nell’esempio pari a 4 volte il costo iniziale e cioè 400 miliardi).

Questa relazione, che investe un ragionamento teorico, vuole essere un semplice spunto sul tema. In questa sede sono infatti esposte le “ragioni logiche” che inducono a ritenere che la Flat Benefit sia la soluzione ottimale per diminuire il carico fiscale (13). Meritano semmai un approfondimento i valori econometrici ed i possibili riscontri oggettivi a suffragio di questa tesi (14).

Interessante infine notare il meccanismo attraverso il quale – una politica di detassazione con aumenti espansivi dei consumi – potrebbe essere ripagata dalle maggiori entrate derivanti dall’imposizione diretta. In pratica la decrescita dell’imposizione diretta potrebbe essere in parte compensata con l’aumento delle entrate IVA.

Ipotizzando infatti un’aliquota media dell’IVA del 10% (assunto valore medio ponderato del gettito tra le varie aliquote (15), si avrebbe:

Anche in questo caso il risultato migliore si otterrebbe attraverso la Flat Benefit il cui costo, nell’ipotesi, si autofinanzierebbe per una percentuale significativa con le maggiori entrate IVA (tasso di copertura IVA dei quasi il 57% rispetto al costo delle minori entrate IRPEF) mentre, nell’altra ipotesi, il tasso di copertura sarebbe solo del 33% rispetto al costo IRPEF, sempre assunto – come ipotesi iniziale – a 90 miliardi. Chiaramente occorre anche tener presente il lasso temporale del recupero rispetto il sostenimento del costo iniziale.

Conclusioni: il nodo politico

La Flat Tax, come si sa, è stato uno dei cavalli di battaglia delle promesse elettorali del centro destra volutamente affermata come formula magica per diminuire la pressione fiscale.

Altrettanto è cosa nota che la Lega (favorevole) ed i Cinque Stelle (contrari in sede di campagna elettorale) hanno stipulato un preciso “accordo di governo” per la sua applicazione (Flat Tax e Quota 100 in cambio del Reddito di Cittadinanza).

E’ però altrettanto vero che i partiti vivono di consenso, di voti. Dal momento che è facile prevedere che la Flat Benefit possa godere di un consenso popolare di gran lunga superiore rispetto alla Flat Tax (visto il numero dei beneficiari assai più ampio) e la particolare attenzione dei partiti verso questo consenso, ritengo possa formarsi un’area di appoggio diretto o indiretto al progetto della Flat Benefit da parte delle maggiori forze politiche del paese.

Non bisogna dimenticare, infatti, che il bacino dei voti della lega è particolarmente sensibile alla “crescita dei consumi” (e quindi vedrebbe di buon occhio una politica fiscale volta comunque a contenere il livello di tassazione ma maggiormente espansiva) mentre sia il PD (va ricordata la mini Benefit di Renzi – cioè i famosi 80 euro) che il M5S potrebbero essere attirati da una proposta alternativa – genericamente “di sinistra” e squisitamente “populista”.

Allo stesso modo non vedo la possibilità di una vera opposizione né dalla destra sociale (viste le politiche fiscali attuate nel ventennio), né dalla sinistra dello schieramento. L’unica possibile vera forma di opposizione potrebbe essere quella del partito del Cavaliere (quindi oggi ampiamente minoritaria) (16).

Note

(1) Secondo la teoria di A. Laffer (che inspirò le politiche economiche liberiste di R. Reagan e M. Thatcher), esisterebbe un’aliquota ottimale in termini di massimizzazione delle entrate fiscali oltre la quale il gettito fiscale tende a diminuire. Da un certo punto in poi, infatti, un aumento delle imposte porterebbe ad una disincentivazione dell’attività economica. La cosa – assieme a tre fenomeni collaterali (evasione, elusione e sottrazione) – avrebbe come effetto quella di ridurre il gettito in misura crescente fino al punto in cui il prelievo fiscale, se raggiungesse il 100%, causerebbe il suo azzeramento. La curva ha un andamento continuo a forma di campana che ha un massimo, nel punto rappresentato dall’aliquota fiscale che massimizza il gettito. È noto l’andamento qualitativo della curva, mentre esiste un dibattito fra economisti riguardo al valore dell’aliquota che ottimizza le entrate pubbliche.

(2) Questa rigidità strutturale è uno dei motivi per cui, oggi, nessun paese a “fiscalità evoluta” adotta la flat tax, che è relegata a forma di tassazione propria di (pochi) paesi in via di sviluppo caratterizzati da una struttura giuridica e sociale relativamente arcaica.

(3) Questa indeterminatezza delle stime del tasso di autofinanziamento attraverso l’emersione ha portato l’attuale governo ad introdurre, almeno per il momento, una mini flat tax spuria, a doppia aliquota, solo in favore dei redditi di lavoro autonomo. La logica sta nel fatto che: [1] il costo è molto minore (in quanto il beneficio non investe tutti i cittadini ma solo i titolari di Partita IVA); [2] non vi è alcuna necessità di emersione per i redditi di lavoro dipendente (il meccanismo attuale, con tassazione alla fonte, non sono consente alcuna significativa possibilità di evasione per i dipendenti salvo il c.d. lavoro in nero).

Chiaramente questa scelta pone non pochi problemi giuridici legati alla disparità di trattamento fiscale dei redditi di lavoro dipendente ed autonomo. Non è difficile ipotizzare che – alla prossima dichiarazione dei redditi – una parte di lavoratori dipendenti e/o pensionati possano far causa all’erario chiedendo il rimborso del differenziale di aliquota applicata a loro sfavore rispetto quanto previsto per gli autonomi.

(4) In realtà il beneficio fiscale non sarebbe pari per tutti. Vi sono infatti alcune eccezioni. Ad esempio la flat benefit non investirebbe né la zona attuale della no tax area (infatti sotto una soglia di reddito intorno agli 8.000 euro/anno non vi è imposizione IRPEF – per approfondimenti si veda quanto disposto dal TUIR – art. 11 comma 2 nonché art. 13 comma 1 lett. a e comma 5 lett. a), ed avrebbe un impatto meno marcato sui c.d. contribuenti autonomi minimi (con aliquota pari al 5%). Inoltre i benefici fiscali per coloro che – pur superando la soglia della no tax area non superano i 15.000 euro annui – risultano inferiori in quanto non possono godere per intero del beneficio derivante da un abbattimento od una contrazione dell’aliquota del primo scaglione di reddito.

(5) E’ anche possibile ipotizzare anche manovre fiscali alternative o complementari attraverso la modifica degli scaglioni di reddito successivi al primo, ma non è questo il target di questa breve disquisizione in materia, per cui l’argomento non verrà trattato.

(6) Circa la no tax area 8.000 euro è un reddito medio di riferimento. Si veda quanto indicato nella nota 4.

(7) I calcoli del reddito netto vengono fatti, nelle varie ipotesi, ipotizzando l’assenza di detrazioni fiscali. Si ipotizza inoltre il mantenimento di una no tax area per tutti i redditi lordi imponibili pari a 8.000 euro per tutte le ipotesi tabellari. Non si tiene conto delle c.d. addizionali Comunali e Regionali.

(8) Il moltiplicatore è uno strumento fondamentale di analisi macroeconomica. Il concetto – derivante da un’intuizione di R. Khan (moltiplicatore dell’occupazione) – fu ripreso e rielaborato da J. M. Keynes nella sua “Teoria generale della moneta dell’interesse e dell’occupazione”. Il Moltiplicatore permette di individuare l’effetto sul reddito complessivo di un certo livello incrementale di consumo, o di investimento o di spesa pubblica, all’interno del sistema economico in quanto misura la percentuale di incremento del reddito nazionale in rapporto all’incremento di una o più variabili macroeconomiche componenti la domanda aggregata: consumi, investimenti e spesa pubblica.

L’intera teoria keynesiana si basa su una particolare ipotesi nella funzione del consumo: considerati costanti gli investimenti privati, la spesa per il consumo è determinata da una parte autonoma, indipendente dal reddito, e da una parte legata al reddito tramite la propensione al consumo degli individui. L’individuo utilizza solo in parte il proprio reddito per le spese di consumo mentre la restante quota è messa a risparmio. Le spese determinano a loro volta il reddito di altri individui che, a loro volta, ne destineranno una parte in consumi e il resto a risparmio, e così via. In pratica qualsiasi incremento del reddito o delle variabili componenti genera un “effetto moltiplicativo” nella spesa superiore all’incremento iniziale. Il fenomeno moltiplicativo descrive un concetto economico evidente: qualsiasi incremento nella spesa o negli investimenti genera un incremento nel reddito superiore all’iniziale spesa pubblica.

La spesa addizionale, infatti, provoca effetti a cascata nei redditi di più individui. Sul moltiplicatore si rimanda alla numerosissima bibliografia in materia. Quello che occorre sottolineare in questa sede sono due concetti chiave del ragionamento, e cioè che: [1] l’effetto moltiplicatore è tanto maggiore quanto più elevata la propensione al consumo; [2] che tale propensione diminuisce con l’aumentare del reddito (in quanto parte crescente di esso viene destinata al risparmio). Per questi motivi si ritiene che la Flat Benefit presenta un effetto moltiplicativo assai più marcato rispetto a quello della Flat Tax.

(9) Il cuneo fiscale – rappresentato dalla differenza tra costo del lavoro e stipendio netto – deriva essenzialmente da due macrovoci. Una che riguarda gli aspetti previdenziali ed assistenziali (il tema verrà eventualmente trattato in un articolo ad hoc) ed una che fa leva sulla fiscalità generale. Di fatto entrambe le componenti si possono ricollegare al prelievo forzoso del settore pubblico allargato in quanto: [a] le imposte dirette vanno a beneficio dello Stato (e in misura inferiore di Comuni e Regioni); [b] mentre i contributi previdenziali ed assistenziali obbligatori hanno come soggetti beneficiari enti pubblici (INPS, INAIL).

(10) In Italia i contribuenti attivi (cioè quelli che pagano imposte dirette) sono poco oltre i 30milioni (dati ministeriali). Togliendo l’aliquota del 23% (che consente un risparmio max di 3450 euro/anno per contribuente) il costo teorico max sarebbe di circa 100 miliardi. Considerando che a quel punto l’opportunità di una revisione delle politiche di deduzioni e detrazioni (e che non tutti arrivano ad un reddito che permetta di usufruire dell’intero bonus dei 3.450 euro), nonché possibili azioni sulle imposte indirette, la manovra costerebbe circa 60 miliardi (un costo simile a quanto ipotizzato per la Flat Tax generalizzata con aliquota unica al 20%). Quindi, se lo Stato fosse in grado di trovare copertura per la Flat Tax, va da sé che esisterebbero risorse sufficienti per la sua alternativa, la Flat Benefit.

(11) Sul tema si rimanda alla note 2 e 3.

(12) Si veda nota 10 sul numero dei contribuenti attivi (con redditi al di sopra della no tax area).

(13) L’esempio è solo ipotetico ma non dovrebbe discostarsi troppo dalla realtà. Infatti parte dalla considerazione (fonte ISTAT) che la propensione media al risparmio delle famiglie italiane nel periodo 2013-2017 è di circa l’8,5% (per cui – di converso – la propensione al consumo è pari al 91.5%).

Considerando che la fascia dei meno abbienti (no tax area) consuma quasi tutto, si può regionalmente ipotizzare che la fascia dei maggiori beneficiari della Flat Benefit (fascia medio – bassa) abbia in media una propensione al consumo altissima ma leggermente inferiore al dato aggregato medio (che include le fasce più povere della popolazione).

Allo stesso modo il dato di una propensione al risparmio ponderata dei benefici derivanti dall’introduzione della flat tax – investendo principalmente i più benestanti – è di certo inferiore. Il dato assunto, anche in mancanza di riscontri oggettivi, può essere considerato quanto meno attendibile. Purtroppo non esistono dati disaggregati atti ad individuare i dati reali sull’economia. In particolare sono da individuare quali siano le entrate fiscali divise per aliquota per determinare il costo esatto delle due manovre fiscali alternative, il peso della piramide per fascia di reddito e/o ricchezza, individuazione corretta della propensione al consumo media per le fasce di reddito, ecc….

(14) Interessante è notare come – in questi giorni – vi è una discussione all’interno del governo circa l’ipotesi di introdurre una flat tax “parziale” (cioè un’aliquota unica del 15% per tutti i contribuenti ma applicabile solo fino ad un certo ammontare di reddito – si parla di circa 50.000 euro annui). A ben vedere non si tratta più di una flat tax ma di un livellamento verso il basso delle prime tre aliquote: in pratica una forma camuffata (e con effetti moltiplicativi assai inferiori) di flat benefit.

(15) Come ben si sa l’IVA presenta – a seconda delle categorie merceologiche – una serie di aliquote che vanno dallo 0% (quali le operazioni esenti art. 10 DPR 633/72), alla gamma delle aliquote agevolate (essenzialmente: aliquota al 4% per le operazioni di cui alla tabella A DPR 633/72 parte II^ e del 10% per quelle della parte II^ della tabella), fino ad arrivare all’aliquota ordinaria del 22% (per tutte le altre operazioni imponibili). Pertanto – ai nostri fini – si è scelto di adottare un’aliquota media del 10% rispetto al volume di affari. Anche in questo caso si tratta un valore ipotetico ma suffragato da una base logica, sebbene empirica. Pertanto i dati ipotizzati non dovrebbero essere troppo dissimili da quelli reali. Tale approccio è peraltro sostanzialmente confermato dai dati aggregati. Prendendo come riferimento l’anno 2016 le entrate IVA ammontano a circa 144 miliardi di euro (Istat, Finanza Pubblica – tavola 24.3), mentre il PIL è quasi 1.690 miliardi (Istat, Principali aggregati del PIL). Dal momento che 245 miliardi di PIL derivano da: “Imposte sulla produzione e sulle importazioni”, il PIL decurtato da tali fonti – di carattere squisitamente impositivo – è di 1.445 miliardi (ciò indica un’IVA pari al 10% del “PIL decurtato”, valore che dovrebbe rappresentare il volume d’affari, cioè la base imponibile dell’imposta).

(16) Chiaramente queste “supposizioni politiche” non tengono conto dei giochi politici effettivi e quindi la necessità che hanno i partiti di distinguersi dagli altri, anche abbracciando ipotesi minoritarie (che comunque assicurino bacini di voti indispensabili alla loro sopravvivenza e sviluppo)

Tags: Costituzione flat tax